ابزارهای تحلیل تکنیکال ازطریق روشهای گوناگونی به تریدرها کمک میکنند تا روندها و الگوهای بازگشتی قیمت و سطوح مقاومت و حمایت را پیدا کنند و با استفاده از آنها معاملات سودآوری انجام دهند. یکی از این ابزارهای پرکاربرد برای پیداکردن الگوها و نقاط بازگشت قیمت اندیکاتور «نقاط پیوت» (Pivot Points) است.

درواقع، نقاط پیوت اندیکاتوری است که به تریدر اجازه میدهد راحتتر روند کلی دارایی مدنظرش را تشخیص دهد. مقادیر نقاط پیوت با درنظرگرفتن قیمتهای بالا و پایین و پایانی بازه زمانی قبلی بهدست میآیند و میتوانند احساسات کلی بازار را در بازه زمانی بررسیشده بهتر نشان دهند. بهعقیده برخی از معاملهگران، ترکیب اندیکاتور نقاط پیوت با اندیکاتورهای تکنیکال دیگری همچون میانگین متحرک یا سطوح فیبوناچی میتواند به تعیین بهترین نقاط ورود به بازار و خروج از آن کمک کند.

در این مطلب، شما را با این نقاط و تاریخچه آنها بیشتر آشنا میکنیم و فرمولهای محاسبه اندیکاتور نقاط پیوت را توضیح میدهیم و انواع مختلف نقاط پیوت را معرفی میکنیم. در پایان نیز، به نکاتی برای استفاده از این اندیکاتورها و شیوه معامله با آنها اشاره میکنیم.

نقاط پیوت (Pivot Points) چیست؟

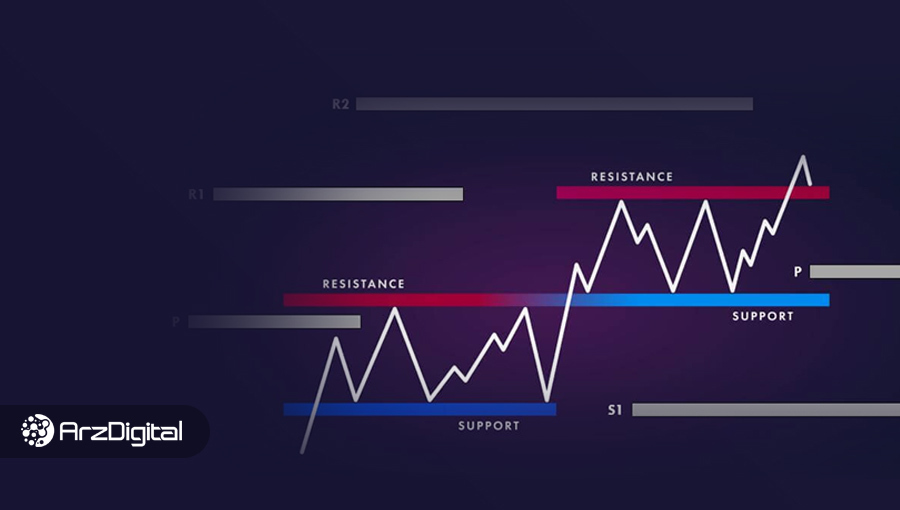

نقاط پیوت اندیکاتور تکنیکالی است که با محاسبه میانگین قیمتهای بالا و پایین و پایانی دوره پیش، به تریدر در شناسایی روند کلی بازار در تایمفریمهای مختلف کمک میکند. بهطورکلی، اگر در روز بعد معاملات بالاتر از نقطه پیوت انجام شوند، احساسات بازار صعودی در نظر گرفته میشوند و درمقابل، ترید زیر نقطه پیوت بهمنزله کاهش تمایل معاملهگران برای ورود به بازار تفسیر میشود.

نقطه پیوت مبنای این اندیکاتور است؛ اما این ابزار تحلیل شامل چندین سطح حمایت و مقاومت هم میشود که براساس مقدار نقطه پیوت محاسبه میشوند. این سطوح به معاملهگر کمک میکند حمایت و مقاومت بازار را بهدرستی پیشبینی کند و درصورت حرکت قیمت بهسمت این سطوح، از آن آگاه باشد.

تاریخچه نقاط پیوت

در ابتدا، معاملهگران تالارهای بورس و سهام از نقاط پیوت استفاده میکردند. آنان از قیمتهای بالا و پایین و پایانی روز پیش برای محاسبه نقطه پیوت معاملات روز جاری بهره میبردند. این محاسبه به معاملهگران تالارهای بورس و سهام کمک میکرد تا سطوح مهم را در طول روز معاملاتی جاری پیدا کنند.

بهطورکلی، نقاط پیوت در دسته اندیکاتورهای پیشرو جای میگیرد و میتواند به تریدرها در پیشبینی بازار کمک کند. در این اندیکاتور، نقطه پیوت اصلی مهمترین سطح قیمت روز در نظر گرفته میشود که تعادلی بین نیروهای عرضه و تقاضاست. بدینترتیب، هنگامیکه قیمتها بالاتر از نقطه پیوت هستند، بازار صعودی در نظر گرفته میشود و اگر قیمتها به زیر نقطه پیوت سقوط کنند، بازار نزولی خواهد بود.

محاسبه نقاط پیوت

در اغلب پلتفرمها، اندیکاتور نقاط پیوت بهصورت خودکار محاسبه میشود و میتوانید آنها را بهراحتی و با چند کلیک به نمودار اضافه کنید. بااینحال، بد نیست با فرمول و نحوه محاسبه این سطوح هم آشنا باشیم. همانطورکه پیشتر اشاره کردیم، برای محاسبه نقاط پیوت و سطوح حمایت و مقاومت آن، باید از قیمتهای بالا و پایین و پایانی دوره پیش کمک بگیریم.

در این فرمول و فرمولهای دیگری که در این مطلب میخوانید:

- نقطه پیوت = P

- قیمت بالا در دوره پیش = H

- قیمت پایین در دوره پیش = L

- قیمت پایانی در دوره پیش = C

- سطح اول مقاومت = R۱

- سطح دوم مقاومت = R۲

- سطح اول حمایت = S۱

- سطح دوم حمایت = S۲

روش دیگر برای محاسبه نقاط پیوت

برخی از تحلیلگران تکنیکال علاوهبر قیمتهای بالا و پایین و پایانی دوره پیش، برای محاسبه نقاط پیوت از قیمت آغازین (بازشدن) دارایی در دوره جاری هم استفاده میکنند. آنان مقدار نقطه پیوت را با استفاده از فرمول زیر تعیین میکنند:

بدیهی است که گنجاندن قیمت آغازین در معادله مقادیر دو سطح حمایت و مقاومت را نیز تغییر میدهد. علاوهبراین، برخی تحلیلگران تکنیکال متغیرهای ویژه و پیچیدهتری در فرمول تعیین نقطه پیوت گنجاندهاند. بااینحال بهعقیده سایر تریدرها، متغیرهای پیچیدهتر ممکن است سهولت استفاده از این اندیکاتور را کاهش دهد.

نقاط پیوت چه موضوعاتی را نشان میدهد؟

برخلاف میانگینهای متحرک یا اسیلاتورها، مقادیر نقاط پیوت در طول روز ثابت و یکسان هستند. این یعنی معاملهگران میتوانند از این سطوح برای برنامهریزی معاملات خود استفاده کنند. بهعنوان مثال، تریدرها اغلب با سقوط قیمت به زیر نقطه پیوت وارد معامله شورت میشوند و با افزایش قیمت باتوجهبه نقطه پیوت، اقدام به خرید میکنند. دو سطح اول حمایت (R1 و R۲) و دو سطح اول مقاومت (S1 و S۲) را میتوان بهعنوان قیمتهای هدف برای این معاملات و سطوح حد ضرر در نظر گرفت.

ترکیب نقاط پیوت با سایر اندیکاتورهای روند روشی معمول برای معاملهگران محسوب میشود. یک نقطه پیوت که بهواسطه اندیکاتورهایی مانند میانگین متحرک ۵۰ یا ۲۰۰دورهای یا سطح فیبوناچی گسترشی (Fibonacci extension) تأیید شود، میتواند سطح حمایت یا مقاومت قدرتمندتری تلقی شود.

انواع نقاط پیوت

نقاط پیوت انواع گوناگونی دارند و هر تریدر نوع خاصی را ترجیح میدهد. گفتنی است هرکدام از این انواع فرمول محاسبه خاص خود را دارد و به مقادیر و سطوح متفاوتی دست پیدا میکند. نقاط پیوت استاندارد و پیوت فیبوناچی ازجمله نقاط پیوت محبوب در بین معاملهگران هستند. درادامه، به تعدادی از این نقاط نگاهی دقیقتر خواهیم انداخت.

پیوت استاندارد

پیوت استاندارد که با عنوان پیوت فلور (Floor Pivot) یا پیوت کلاسیک (Classical Pivot) نیز شناخته میشود، یکی از نقاط پیوت مشهور در میان مبتدیها و حتی تریدرهای باتجربه است. فرمولی که در بخش محاسبه نقطه پیوت ارائه کردیم، درواقع فرمول پیوت استاندارد بود که حاصل جمع قیمتهای بالا و پایین و پایانی هر تایمفریم تقسیم بر سه است.

همانطورکه پیشتر توضیح دادیم، پس از محاسبه مقدار نقطه پیوت میتوانید از آن برای تعیین سطوح حمایت و مقاومت استفاده کنید. گفتنی است امکان محاسبه سطوح سوم و چهارم حمایت و مقاومت نیز برحسب نیاز معاملهگر وجود دارد.

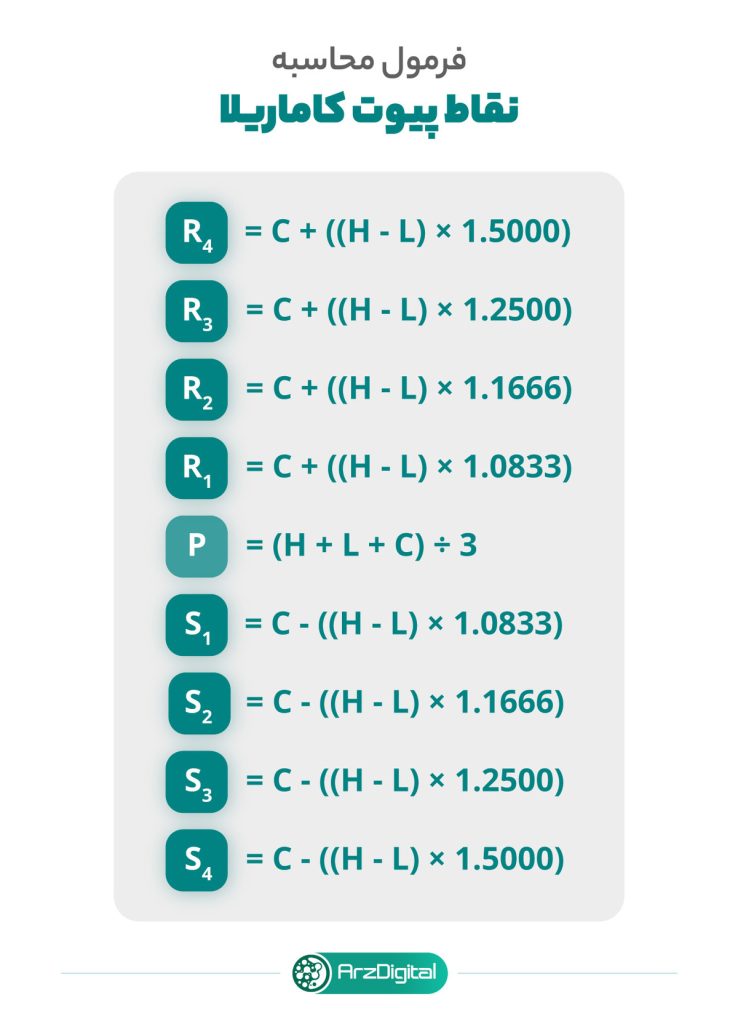

پیوت کاماریلا (Camarilla Pivot)

نقطه پیوت کاماریلا در دهه ۱۹۸۰ ابداع شد. این اندیکاتور هم از قیمتهای بالا و پایین و پایانی دوره پیش برای تعیین مقدار پیوت بهره میبرد. یکی از ویژگیهای مهم نقطه پیوت کاماریلا محاسبه چهار سطح حمایت و مقاومت است که با احتساب مقدار پیوت، درمجموع نُه سطح کلیدی دراختیار تریدر قرار میدهد.

عاملی که نقطه پیوت کاماریلا را از سایر نقاط پیوت متمایز میکند، وجود ضرایب ویژهای است که در فرمول آن برای محاسبه چهار سطح مقاومت و چهار سطح حمایت استفاده میشود. روش محاسبه سطوح کاماریلا بدینشرح است:

نقطه پیوت کاماریلا از این اصل پیروی میکند که بازارها طبق الگویی چرخهای به پیش میروند و با گذشت زمان، قیمت هر ارز دیجیتال بهسمت قیمت میانگین خود بازمیگردد. دراینبین، نقطه پیوت کاماریلا به معاملهگران ارزهای دیجیتال کمک میکند تا شدت روندهای صعودی یا نزولی را بهتر شناسایی کنند.

درواقع، نقطه پیوت کاماریلا چنین تفسیری از بازار ارائه میدهد: اگر قیمت از سطح مقاومت R۴ فراتر رود، احتمالاً باید منتظر روند صعودی قدرتمند باشیم و اگر قیمت از سطح حمایت S۴ پایینتر برود، با بازار نزولی قدرتمندی روبهرو خواهیم بود.

نقطه پیوت دیمارک (Demark Pivot)

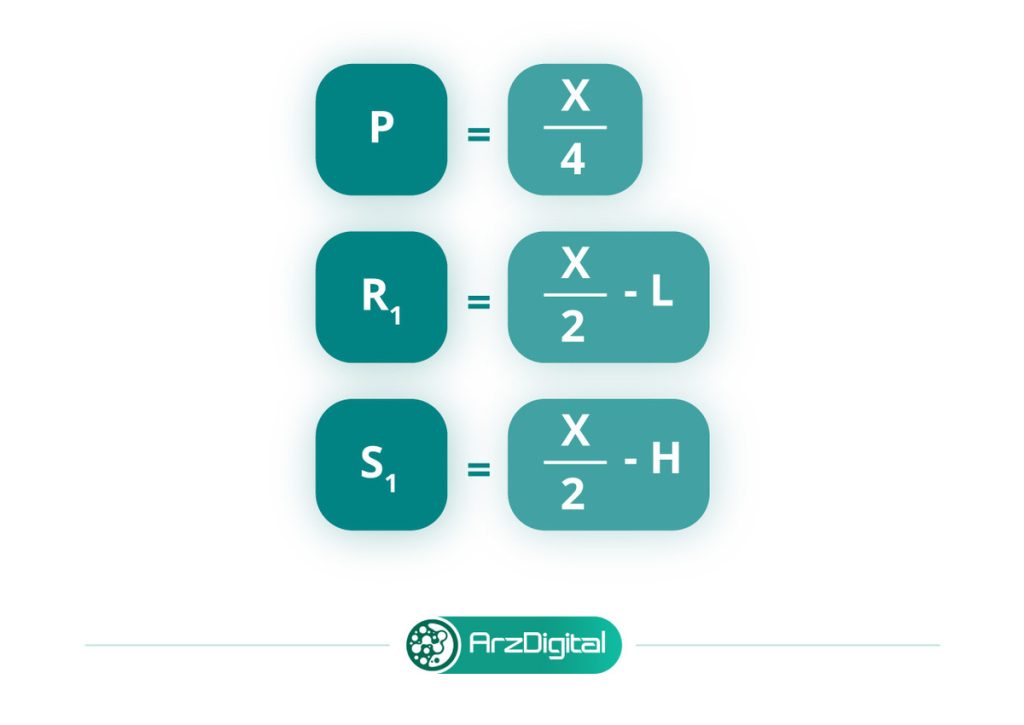

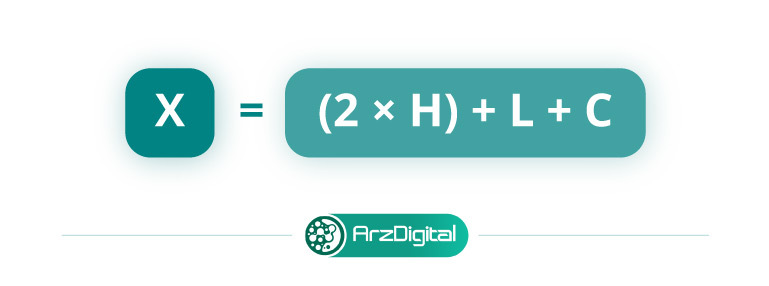

تام دیمارک (Tom Demark)، تحلیلگر برجسته و مبدع بسیاری از اندیکاتورهای تکنیکال پرکاربرد، سیستم نقطه پیوت دیمارک را معرفی کرده است. این سیستم برای محاسبه مقادیر پیوت و سطوح مقاومت و حمایت ماهیتی شرطی دارد مبنیبر اینکه قیمت آغازین بالاتر از قیمت پایانی است یا خیر.

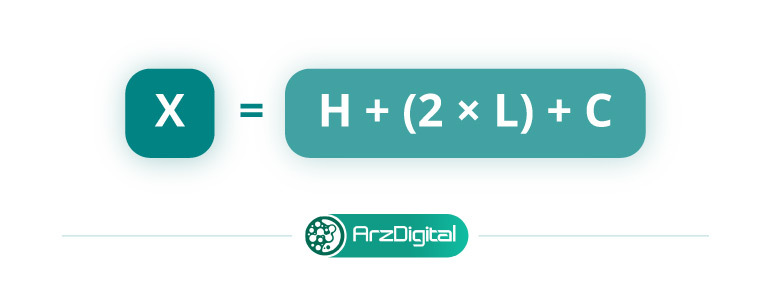

در فرمولهای نقطه پیوت دیمارک، این مقدار که براساس شرایط قیمت آغازین، پایانی، بالا و پایین بهدست میآید، «X» نامیده میشود. برای محاسبه این اندیکاتور، ابتدا باید X را محاسبه کنیم. اگر قیمت پایانی بیشتر از قیمت آغازین باشد، کندل صعودی است و X طبق فرمول زیر محاسبه میشود:

اگر قیمت پایانی کمتر از قیمت آغازین باشد، کندل نزولی است و X طبق فرمول زیر محاسبه میشود:

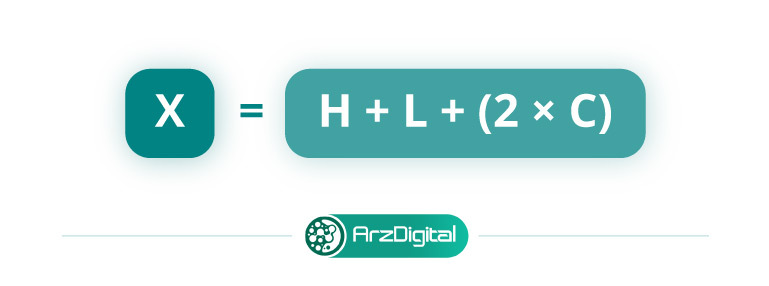

افزونبراین، اگر قیمت پایانی با قیمت آغازین مساوی باشد، آنگاه:

پس از مشخصشدن مقدار X، برای تعیین مقادیر نقطه پیوت و سطح اول مقاومت و سطح اول حمایت، از این فرمولها استفاده میکنیم:

نقطه پیوت فیبوناچی

ممکن است با سطوح بازگشتی ۳۸.۲ و ۶۱.۸درصدی فیبوناچی آشنا باشید. جالب است بدانید که این سطوح به تعیین مقادیر پیوت هم میتوانند کمک کنند. روش محاسبه نقطه پیوت مشابه با سیستم پیوت استاندارد و با محاسبه میانگین قیمتهای بالا و پایین و پایانی است، با این تفاوت که چند ضریب سطوح فیبوناچی هم برای محاسبه حمایتها و مقاومتها در نظر گرفته میشود.

حمایتها و مقاومتها در اندیکاتور پیوت فیبوناچی مطابق فرمولهای زیر محاسبه میشوند:

نقطه پیوت وودی (Woodie’s Pivot Point)

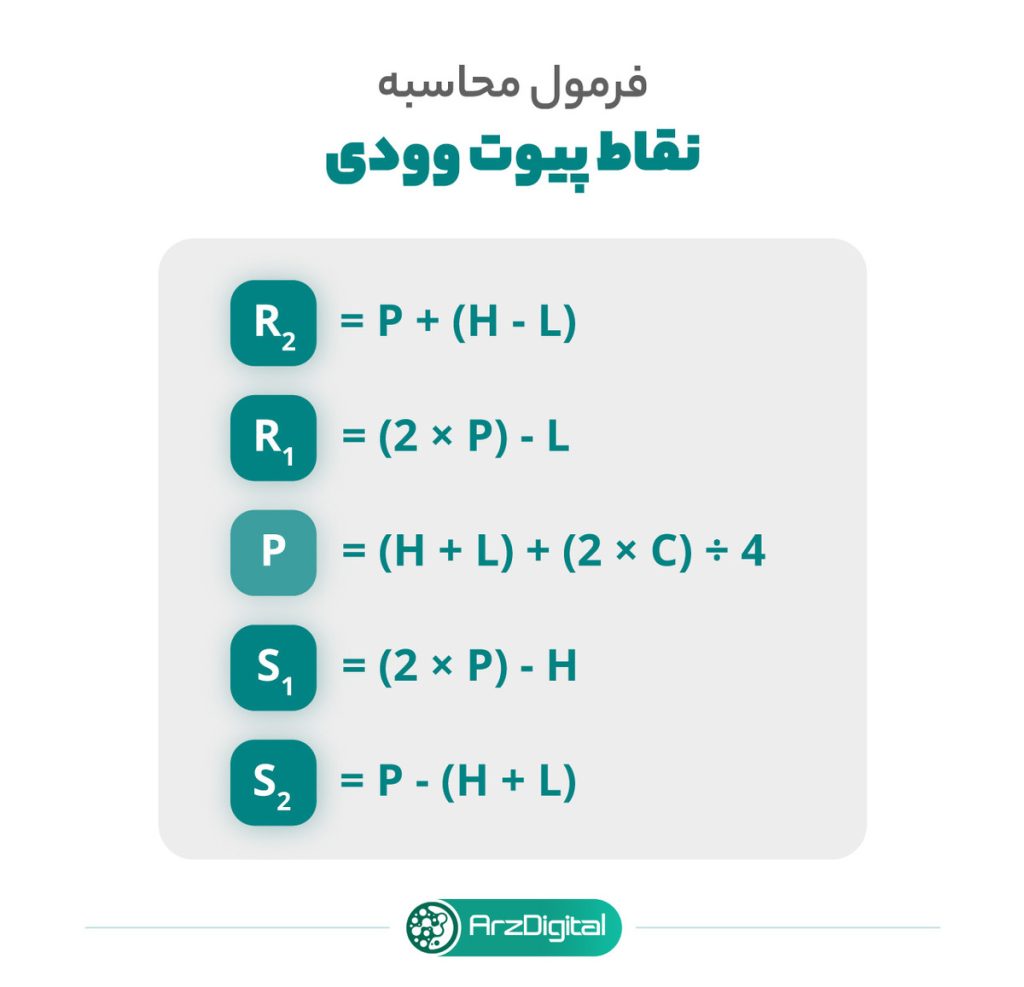

اخیراً بسیاری از تریدرها نقطه پیوت وودی را به نقطه پیوت استاندارد ترجیح میدهند. بهمنظور محاسبه این نقطه و سطوح کلیدی آن، از فرمولهای زیر استفاده کنید:

چگونه از نقاط پیوت در معاملات استفاده کنیم؟

تا اینجا، با مفهوم نقاط پیوت و برخی از انواع آن آشنا شدیم. بسیاری از تریدرهای ارز دیجیتال از این نقاط در تحلیل بازار بهره میبرند. درادامه، قصد داریم شیوه استفاده از این اندیکاتور را در معاملات ارزهای دیجیتال بررسی کنیم. بهعنوان مثال، مؤثرترین استراتژی در نمودار بیت کوین زیر، تلاش برای کسب سود از بازگشت روند از سطوح اول مقاومت و حمایت است. اگر فقط محبوبیت نقاط پیوت را هم در نظر بگیریم، متوجه ارزش این نقاط در پیشبینی بازار میشویم.

گذشته از این، نقاط پیوت براساس عملکرد بازار در دوره پیش محاسبه میشود و میتواند بهعنوان چهارچوب مناسبی برای کسب سود از حرکات فعلی بازار عمل کند. در بازار ارزهای دیجیتال که بهسرعت در حال تغییر و نوسان است، نقاط پیوت میتواند شدت و ضعف یک روند را بهموقع تشخیص دهد. بهطورکلی، نقاط پیوت از اندیکاتورهای مهم و پیشرو درزمینه نقاط عطف احتمالی بازار بهشمار میآید. بنابراین، میتوانید از این نقاط برای ورود به بازار و ذخیره سود یا حد ضرر استفاده کنید.

معاملهگران اغلب انتظار دارند که کمتر از نیمی از حرکات قیمت با سطوح اول حمایت و مقاومت در این اندیکاتور تماس داشته باشند. بنابراین، انتظار میرود که روند بهندرت سطوح سوم حمایت و مقاومت را بهچالش بکشد. پس بهتر است پیش از پیادهسازی استراتژی معاملاتی خود، با شیوه شکلگیری بازار بیشتر آشنا شوید.

شیوه ترسیم نقاط پیوت

دو روش کلی برای استفاده از این سطوح، ورود به معامله با شکست نقطه پیوت یا بازگشت روند قیمت از این نقاط است. در گام اول، باید بدانیم نقطه پیوت و سطوح حمایت و مقاومت آن را چگونه باید ترسیم کنیم. اگرچه تقریباً تمام نرمافزارهای تحلیل بازار و پلتفرمهای معاملاتی اندیکاتورهای پیوت را دراختیار تریدرها قرار میدهند، بهتر است شما نیز بهطورکامل با عناصر آن آشنا باشید تا اگر به صحت دادهها شک کردید، خودتان بتوانید ایراد کار را پیدا کنید.

در بازار ارزهای دیجیتال، اندیکاتور نقطه پیوت باید معیارهای زیر را در نمودار بهخوبی نشان دهد:

- مقدار و سطح نقطه پیوت

- سطح اول حمایت و مقاومت

- سطح دوم حمایت و مقاومت

- سطح سوم حمایت و مقاومت

نکتهای که باید به آن توجه کنید، مشخصکردن هر سطح با رنگهای منحصربهفرد است تا از همپوشانی سطوح جلوگیری شود. برای شروع، میتوانید یک رنگ ثابت را بهعنوان مبنا برای نقطه پیوت انتخاب کنید. همچنین، میتوانید رنگ مشخصی را برای سه سطح اول مقاومت و رنگ مشخص دیگری را برای سه سطح اول حمایت در نظر بگیرید.

نکته اصلی این است که مطمئن شوید این سطوح بهطورمشخص ترسیم شدهاند تا بتوانید سایر سطوح را هم در چند نگاه ارزیابی کنید. اکنون که چهارچوب اصلی نقاط پیوت را درک کردید، دو استراتژی معاملاتی مبتنیبر این اندیکاتور را بررسی میکنیم: یکی ترید هنگام بریکاوت و دیگری ترید هنگام بازگشت قیمت.

ترید بریکاوت

نقاط پیوت ابزار مفیدی برای ترید هنگام بریکاوت و شکست سطوح هستند. حرکت فراتر از یک نقطه پیوت میتواند نشاندهنده تغییری بالقوه در احساسات بازار باشد؛ درنتیجه نقاط ورود واضحی را برایمان فراهم میکند.

اگر قیمت سطح نقطه پیوت را بشکند و از آن عبور کند، میتوانید وارد معامله لانگ شوید؛ پس بهتر است حد ضرر خود را زیر نقطه پیوت تنظیم کنید. درمقابل، اگر مسیر بریکاوت در جهت نزولی باشد، میتوانید با تنظیم سفارش درست زیر نقطه پیوت، وارد معامله شورت شوید.

درصورت شکست روند صعودی، میتوانید از سطح اول و سپس سطح دوم حمایت بهعنوان اهداف سود با احتمال بالا استفاده کنید و درصورت شکست روند نزولی، سطوح اول و دوم مقاومت اهداف بالقوه شما خواهند بود.

اگر در تایمفریم معاملاتیتان سطح چهارم حمایت یا سطح چهارم مقاومت شکسته شود، معمولاً با روندی قدرتمند روبهرو هستید و بهتر است موقعیتی در جهت روند اتخاذ کنید. چنین اتفاقی معمولاً بهندرت پیش میآید؛ اما اگر بتوانید در زمان مناسب سوار یکی از این روندها شوید، با سود چشمگیری روبهرو خواهید بود.

ترید با بازگشت قیمت

یکی دیگر از استراتژیهای معاملاتی سودآور، انجام معامله باتوجهبه نقطه بازگشت روند است. این استراتژی معاملاتی تلاش میکند با استفاده از مناطق بازگشت قیمت از سطوح حمایت و مقاومت سود کسب کند، با این پیشفرض که سطوح حمایت و مقاومت حفظ میشوند و روند از آنها بازگشت میکند.

رایجترین روش برای اِعمال این استراتژی معاملاتی، پیوستن به روند بازگشت قیمت از نقطه پیوت و ایجاد هدف در سطوح اول حمایت یا مقاومت طبق جهت بازگشت قیمت است. ازآنجاکه اغلب حرکتهای روند پیش از تماس با این سطوح ضعیف میشوند، تنظیم معاملات با فرض بازگشت روند به حد میانگین در محدوده این سطوح میتواند کارآمد باشد.

مزایا و معایب استفاده از نقاط پیوت

نقاط پیوت هم مانند سایر اندیکاتورهای تکنیکال مزایا و معایبی دارد که پیش از استفاده، بهتر است با آنها آشنا باشید. درادامه، به تعدادی از مزایای استفاده از این اندیکاتور اشاره میکنیم:

- پیوت اندیکاتوری پیشروست؛ بدینمعنی که به شما کمک میکند بهترین نقطه برای ورود به بازار یا خروج از آن را پیشبینی کنید و اهداف و حد ضررهای احتمالی خود را بشناسید.

- با نگاهی به قیمت دارایی و نقطه پیوت، میتوانید احساسات کلی بازار را بشناسید. اگر دارایی بالاتر از نقطه پیوت معامله شود، روند صعودی تفسیر میشود و اگر قیمت زیر پیوت باشد، روند نزولی تفسیر میشود.

- در ۷۰ تا ۸۰درصد مواقع، قیمت داراییها به سطوح مشخصشده در نقاط پیوت واکنش نشان میدهند؛ بنابراین، با داشتن استراتژی مشخص و منظم میتوانید از این اندیکاتور بهخوبی استفاده کنید.

- محاسبات نقطه پیوت بسیار آسان است و به خرید نرمافزار خاصی نیازی ندارید.

معایب نقاط پیوت

- اگر قیمت بالا و پایین یک دارایی خیلی بههم نزدیک باشد، سیگنالهای نادرست زیادی دریافت خواهید کرد.

- اگر قیمت بالا و پایین یک دارایی فاصله بسیار زیادی داشته باشند، ممکن است در دوره بعد هیچ سیگنالی دریافت نکنید یا سیگنال اشتباهی دریافت کنید که شما را به هدفتان نرساند.

- قراردادن حد ضرر با استفاده از نقاط پیوت کار تقریباً دشواری است؛ زیرا تفاوت بین سطوح اول تا سوم حمایت یا سطوح اول تا سوم مقاومت گاهی بسیار کم و گاهی بسیار زیاد است. این مسئله میتواند نرخ سود به زیان استراتژی شما را تحتتأثیر قرار دهد. بدینترتیب، اگر تفاوت بین این سطوح کم باشد، ممکن است روند چند بار با هدف شما برخورد کند و اگر تفاوت بین این سطوح زیاد باشد، احتمالاً سفارش حد ضررتان اجرا میشود و ممکن است بیش از آنچه بهدست آوردهاید، از دست بدهید.

- برخی از تریدرها از نقاط پیوت همزمان برای معاملات بریکاوت و بازگشتی استفاده میکنند که باتوجهبه حساسیت حرکات روند، این استراتژی میتواند مانند شمشیری دولبه عمل کند و سرمایه شما را از بین ببرد.

محدودیتهای نقاط پیوت

درکنار مزایا و معایبی که درباره نقاط پیوت مطرح کردیم، این اندیکاتور با محدودیتهای بالقوهای نیز روبهرو است که با درک آنها، بهتر میتوانید از نقاط پیوت استفاده کنید. نقاط پیوت براساس محاسبهای ساده ایجاد میشود و اگرچه برای برخی از معاملهگران کار میکند، ممکن است برای دیگران مفید نباشد. همچنین، هیچ اطمینانی وجود ندارد که قیمت در نقطه پیوت متوقف شود یا بازگشت کند یا حتی به سطوح ایجادشده در نمودار برسد. علاوهبراین، در اغلب مواقع روند قیمت فقط در یک سطح نوسان میکند؛ بنابراین، بهتر است مانند سایر اندیکاتورها و استراتژیها از نقاط پیوت همراه با اندیکاتورهای دیگر و در قالب برنامه معاملاتی کاملتر و گستردهتر استفاده شود.

جمعبندی

در این مطلب، با اندیکاتور نقاط پیوت و تاریخچه آن آشنا شدیم و آموختیم که چگونه با استفاده از چند فرمول و جایگذاری دادههای دوره قبل، میتوانیم در دوره جاری به سطوح مهم دست پیدا کنیم. همچنین، انواع مختلف این نقاط را معرفی و برخی از روشهای انجام معامله بهکمک این اندیکاتور را مرور کردیم. در پایان نیز، به نکات مهمی اشاره کردیم که هنگام بهکارگیری نقاط پیوت باید مدنظر قرار دهید.

نقاط پیوت شاخص نسبتاً سادهای است که در تحلیل تکنیکال استفاده میشود و ممکن است به معاملهگران اجازه دهد تا استراتژی روزانه خود را از قبل برنامهریزی کنند. محاسبه این نقاط بسیار آسان است؛ حتی برای کسی که کاملاً تازهکار باشد.

بااینحال، نقاط پیوت را بهطورکلی نمیتوانیم محبوبترین اندیکاتور تکنیکال بدانیم؛ زیرا بسیاری از معاملهگران آنها را زمانی مفید میدانند که با سایر اندیکاتورهای تکنیکال مانند میانگینهای متحرک یا سطوح فیبوناچی ترکیب شوند. همچنین، نباید فراموش کنید که نقاط پیوت ماهیتی پیشبینیکننده دارد و لزوماً ضامن نتایج سودآور نیست.